相続時精算課税制度が改正

目次

相続時精算課税制度も改正

相続時精算課税制度も2024年1月から改正されました。

累計2500万円までは贈与税非課税で、さらに110万円までは贈与税も相続税も課税の対象外となりました。

相続税対策に有効な相続時精算課税制度ですが、わかりづらいのが難点です。

そのため相続時精算課税制度を使わずに暦年贈与を使われている方が多いと思いますが、人によっては相続時精算課税制度を利用した方がお得になります。

(1年間の贈与額-年間110万円の基礎控除」の累計額-2,500万円の特別控除×20%

そこで今回はわかりづらい相続時精算課税制度について3パターンのモデルケースでお話ししたいと思います。

相続時精算課税制度3つのパターン

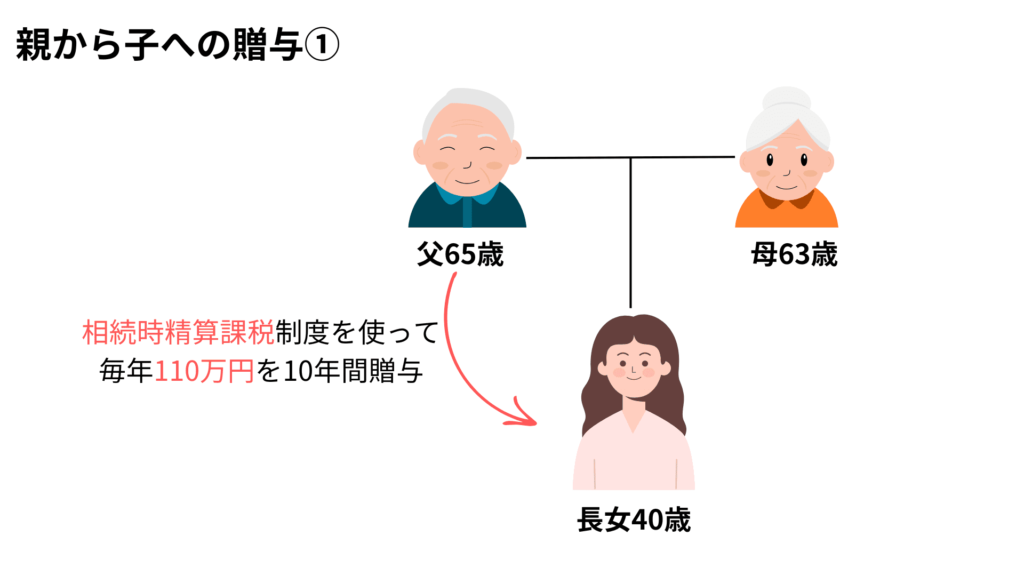

パターン① 10年間毎年110万円贈与したケース

両親と子(長女)で年間110万円を10年間贈与した場合

110万円×10年=1,100万円<2,500万円・・・贈与税0円、相続財産にも加算されない

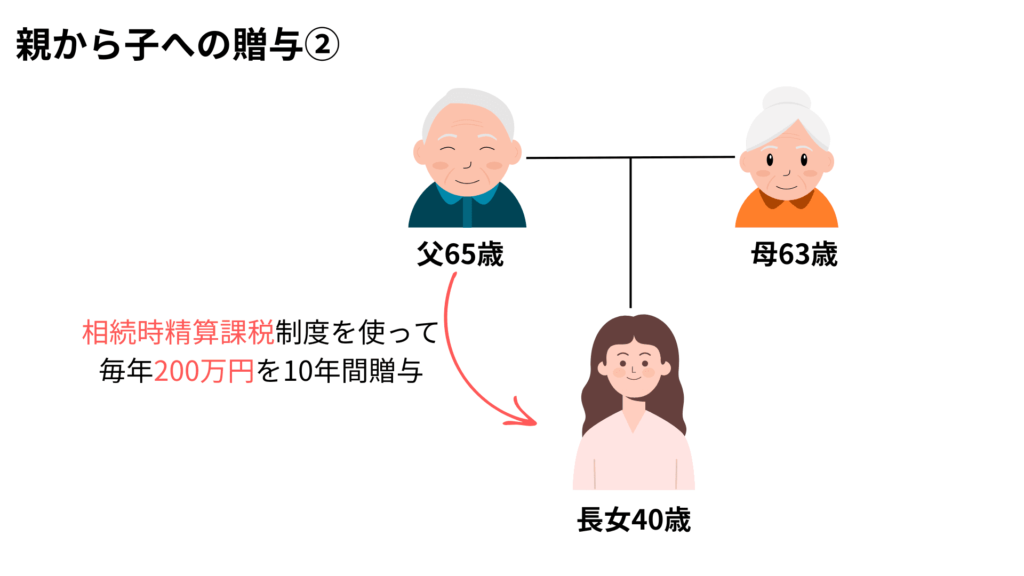

パターン② 10年間毎年200万円贈与したケース

(200万円−110万円)×10年=900万円<2,500万円・・・贈与税0円

900万円は相続財産に加算される

パターン② 10年間毎年400万円贈与したケース

(400万円−110万円)×10年=2,900万円・・・相続財産に加算

2,900万円−特別控除額2,500万円=400万円

400万円×20%=80万円(贈与税)あとから相続税納税額から控除

適用条件

相続時精算課税制度は60歳以上の親、祖父母から18歳以上の子や孫に対して贈与できる

贈与税の申告書、相続時精算課税選択届が必要

一度、相続時精算課税制度を利用すると暦年贈与に戻ることはできない

まとめ

年間110万円までだったら相続税も贈与税もかからない

年間110万円を超える部分については相続財産に加算される

贈与額が2500万円超えたら20%の贈与税がかかる、相続財産に加算される